結婚したらマイホームを買って、田舎だから車も買わなきゃね!

子どもは二人欲しいしなぁ。

子どもには習い事させたいし、大学へも行かせてあげたいな!

年に1回くらいは家族旅行も行きたいわ!

これくらい普通でしょ?

とこれらを普通の生活と考えている方も多いのではありませんか?

今の日本でこれらの普通だと思う生活を続けていると・・・

ほぼ間違いなく

貧乏になります。

今回はなぜ今の日本で普通の生活をすると貧乏になるのか。

貧乏にならないための対策。

これらを、11年で2000万円を貯めたFP主婦の私が説明したいと思います。

普通の生活を続けていると貧乏になる理由

30年前の90年代より平均給与は下がっている

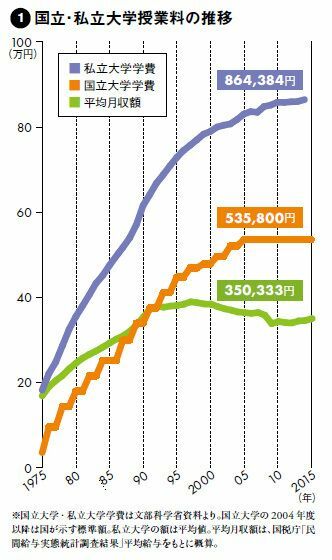

図を見るとわかるように

そもそも日本の平均給与が30年間横ばいというのは聞いたことがあるかと思います。

平均給与は1997年の約467万円がピークになり、2000年初頭のITバブル崩壊や2008年のリーマンショックなどの金融危機が経済に深刻な打撃を与え、2009年頃まで右肩下がりでした。

その後、経済が徐々に回復し、ここ10年近くは上昇傾向にありますが、ピーク時の1997年と比べるとまだ十分な回復がされていない状況です。

税金・社会保険料の負担増加

平均給与が下がっているだけではありません。

これらの負担が年々増大しています。

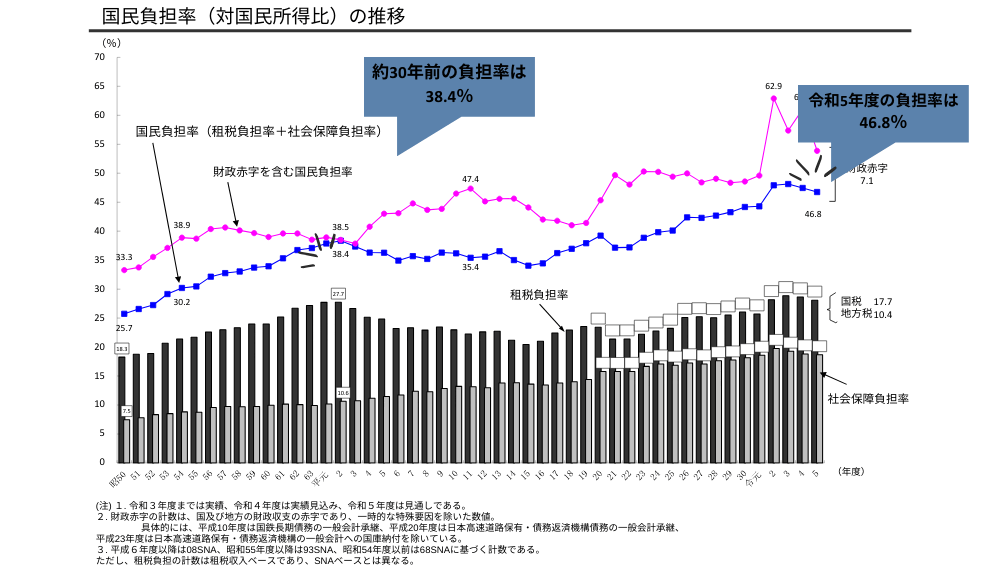

財務省「負担率に関する資料 国民負担率の推移」より

約30年前の国民負担率(対国民所得比)が38.4%に対して

令和5年度の国民負担率(対国民所得比)は46.8%

現在の平均年収約440万円に国民負担率の46.8%をかけると

約206万が税金や社会保険料ということに。

残りの234万が自由に使えるお金ということになります。

今度は先ほどの1997年の平均年収のピーク時

467万にその年の国民負担率約36%をかけると

約168万が税金や社会保険料。

現在の負担額206万円との差は実に38万円も。

一か月に換算すると約3万円も負担が増えたことになります。

子ども一人に当てる教育費の増加

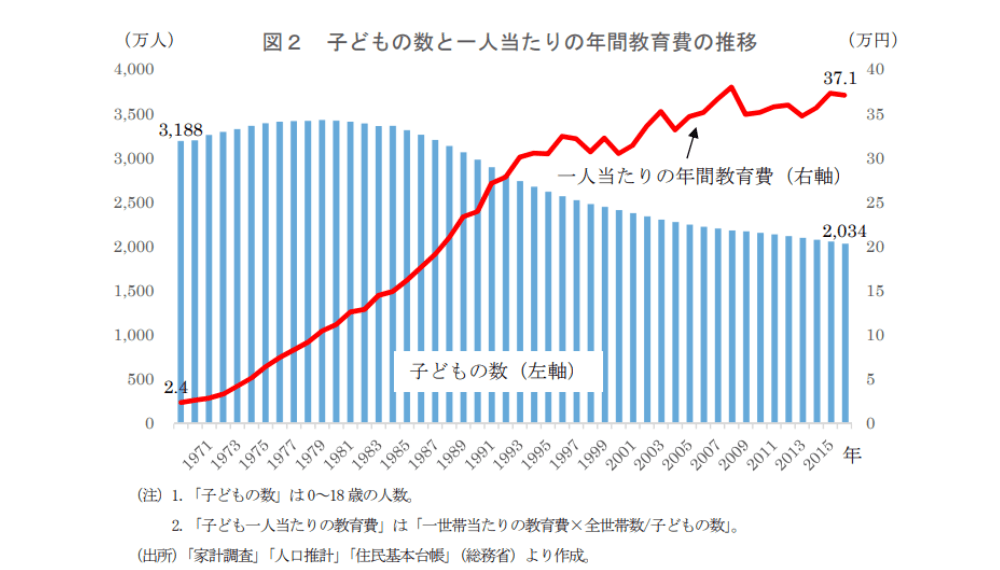

経済のプリズムコラム No16 ―家計の消費構造の変化―子どもの減少と相反する一人あたり教育費の増加 より

図のように子どもの数が減少しているのに相反して子ども一人に当てる教育費は年々増加しています。

主な理由に

などがあげられます。

特に国立大学の学費は16年間で6割も増加しています。

https://president.jp/articles/-/22490 PRESIDENTOnline「大学の学費が高騰を続ける2つの理由」より

平均年収はは減っているし、税金や社会保険料は増加していてさらに大学にかかる費用も増えている。

普通の家庭の家から子どもを大学へ進学させることを普通だと思っていると

- 奨学金を借りる

- 親が借金をする

これらが現実的になると思います。

さらに、教育費がかかるだけではなくマイホームを建てて車も新車に乗り、旅行へも行きたい!

それらをすべてかなえようとすると・・・もうお分かりですよね?

物価の上昇に賃金の上昇が追い付いていない

たくさんの人が感じていると思いますがここ最近、値上げが多すぎて逆に慣れてきている、なんて声も聞きます。

まず物価が上昇した理由はいくつかあるといわれていますが主な理由に

などがあります。

物価の上昇に対してもらう自分の賃金も増えていればいいのですが、そんな簡単ではありませんよね。

次に日本の賃金が上がらない理由については

などがあります。(※他にも日本の賃金が上がらない理由は他にも複雑な要因があります。)

このようにして物価の上昇に賃金の上昇が追い付いていません。

普通の生活を続けていても貧乏にならないための対策

普通をあきらめる

結婚してマイホームを建てて車も新車に乗り、旅行へも毎年行って子どもに教育費をかける。

これらを普通だと思っているのならあきらめましょう。

あきらめるというと、マイナスな印象を抱くかもしれませんがそんなことはありません。

自分にとって大切にしたい。優先したいことを実現するためにメリハリをつけるイメージです。

例えば、マイホームを建てて子どもと遊ぶことが夢だったというのであればマイホームは建てればいいと思います。

しかし、新築である必要はありますか?

中古であれば月々に支払うローンも少なくて済むはずです。

ま家族との思い出の為に旅行はできるだけ行きたい。というのであれば自動車は軽自動車の中古にするなどなど。

すべてを叶えようとするのではなく優先順位を家族で話し合って付けるのが大事だと思います。

夫婦2馬力で働いて世帯収入を増やす

橘 玲さんの著書「専業主婦は2億円損をする」

というインパクトの強い本が話題になりました。

私もこの本を読みましたが専業主婦の人が働かなければ2億円も損をするというが、数字に関しては

厚生労働省所管の調査機関、労働政策研究・研修機構のデータで、大学・大学院を卒業した平均的な女性が正社員として60 歳まで働いたとき生涯賃金は2億1800万円となっている。

『専業主婦は2億円損をする』より

と書いてあるので適当な数字ではと思う。

このように専業主婦と共働きとでは世帯収入に大きな差が表れる。

もちろん専業主婦を否定するつもりはないが、お金のことに関してだけ言えば共働きの夫婦2馬力で働いた方が収入が増えることは明らかだ。

高齢になっても可能な限り働く

高齢になっても可能な限り働くことで生涯賃金があがります。

また退職して自宅にこもるよりも社会とつながっていることで生きがいや喜びを感じることができるかもしれません。

さらに仕事に従事することで、日常的な活動が増え、身体的な健康を維持しやすくなります。

定期的な仕事のルーティンは生活のリズムを整え、健康に良い影響を与えます。

このようにお金だけではなく健康にもよいので、高齢になっても可能な限り働くということも視野に入れてはどうでしょう。

新NISAを始める

2024年から新NISAが始まりました。

新NISAのメリット

- 税制優遇

- リタイアメント資産の積み立て

- 自由な運用選択

- 公的年金以外の収入源の確保

- 資産の相続対策

- 制度改正による利便性向上

新NISAでは、投資によって得られた利益や配当に対して税制優遇があります。これにより、将来の利益が課税対象となりにくくなります。

新NISAを活用することで、老後の資産を積み立てることができます。長期間にわたりリスクを分散し、投資による資産の成長を期待できます。

新NISAでは、様々な金融商品や投資先を自由に選択できます。株式、債券、投資信託など、自分のリスク許容度や投資目標に合わせてポートフォリオを構築できます。

新NISAを活用することで、老後の生活において公的年金以外の収入源を確保できます。これにより、老後の生活がより豊かになる可能性があります。

新NISAにおいては、相続税の対象になりにくいという利点もあります。資産を将来の世代に引き継ぐ際に、節税の手段として活用できます。

新NISAは制度が進化しており、運用上の制約が緩和されることがあります。これにより、より柔軟な運用が可能になり、利便性が向上します。

※ただし、投資にはリスクが伴いますので、注意が必要です。

投資に関する知識を深め、リスク管理を行うことが重要です。

また、具体的な税制や制度の変更には留意する必要があります。

まとめ

昔の価値観の普通のままだと貧乏になる。

このことが分かったと思います。

普通が難しくなったことを認めて、自分の優先したいことに目を向けメリハリをつけて工夫して生きていく。

普通を諦めることで逆に自分にとって本当に大切なことがわかるかもしれません。